Cómo reconocer y cuestionar los cobros bancarios: un vistazo a los costos ocultos

En el mundo financiero, cada movimiento cuenta. La toma de decisiones conscientes y responsables es fundamental para establecer una sólida base económica. Sin embargo, cuando se trata de la banca tradicional, ¿qué tan claro es el panorama de los costos adicionales?

- Ventajas de la digitalización en la salud mental

- Los datos abiertos en el sector financiero necesitan de un consumidor empoderado

Ingresar al mundo financiero no es un paso que deba tomarse a la ligera. La elección de dónde depositar nuestro dinero debe ser informada y consciente, pero aquí radica el desafío: la banca tradicional tiende a imponer costos adicionales a sus usuarios, a menudo sin una explicación clara de en qué consisten estas tarifas.

A pesar de que todas las entidades financieras bajo la supervisión de la Superintendencia Financiera de Colombia están obligadas a publicar y mantener actualizadas sus tarifas, así como a informar a sus clientes sobre cualquier cambio, el primer semestre del 2023 vio surgir 500,000 quejas por parte de los colombianos ante las entidades bancarias. Entre las principales razones de esta insatisfacción, se encuentran los costos ocultos que muchas veces pasan desapercibidos para los usuarios.

Dentro de estos costos, se incluyen comisiones por mantenimiento de cuenta, tarifas por transacciones, intereses por deudas, comisiones por el uso de tarjetas de crédito, envío y recepción de remesas, cambios de moneda, compras en línea y transacciones internacionales. ¿Qué revelan los datos sobre estos costos?

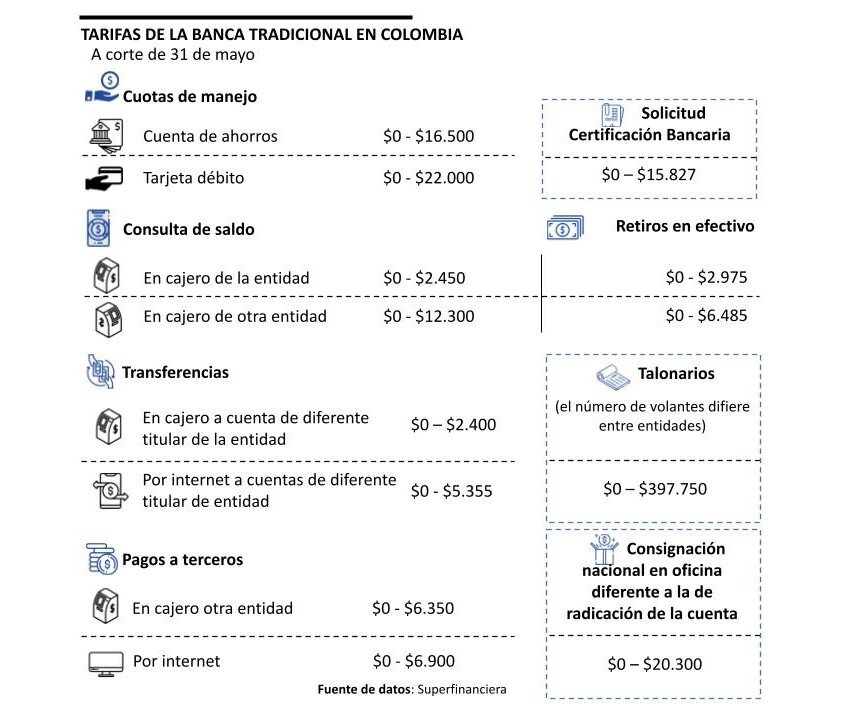

Según información consultada hasta el 31 de mayo en la página oficial de la Superintendencia Financiera de Colombia, según un informe elaborado por la fintech Global 66, destacan ciertos valores:

- Cuota de Manejo de Cuenta de Ahorros ($0 – $16,500): Cinco bancos aplican cuotas de manejo que oscilan entre $9,580 y $16,500.

- Cuota de Manejo de Tarjeta Débito ($0 – $22,000): De las 29 entidades que ofrecen tarjetas débito asociadas a cuentas de ahorro, 20 cobran cuotas de manejo que van desde $7,500 hasta $22,000.

- Consignación Nacional ($0 – $20,300): Los bancos pueden cobrar comisiones por envío de dinero, variando entre $10,000 y $12,000, según destino y tipo de cuenta del remitente.

- Consulta de Saldo en Cajero de Otra Entidad ($0 – $12,300): 13 bancos no cobran, mientras que otros cinco establecen tarifas desde $2,000 hasta $2,450.

- Solicitud de Certificación Bancaria ($0 – $15,827): Ocho bancos aplican cargos por este servicio, que van desde $7,140 hasta $15,827.

Si extrapolamos estos datos, en promedio un colombiano podría pagar cerca de $705,600 pesos anuales en costos ocultos a su entidad bancaria tradicional, dependiendo del banco y de los servicios utilizados. Considerando una cuota de manejo de tarjeta débito ($22,000), cuota de manejo de cuenta de ahorros ($16,500) y una consignación nacional mensual ($20,300), esto se traduciría en $58,800 pesos mensuales por solo tres productos.

La desinformación en relación a los costos bancarios puede ser evitada siguiendo ciertos pasos:

- Consulta y Conoce las Tarifas: Mantén un ojo en las tarifas, comprende qué se aplica y qué tienes derecho a consultar o reclamar.

- Revisa tus Beneficios: Asegúrate de que tu cuenta de ahorros o corriente ofrezca algún tipo de rendimiento o beneficio, como la condonación de cuotas de manejo.

- Explora las Opciones Digitales: Aprovecha las opciones digitales disponibles para minimizar los costos de transacciones y pagos.

- Educación Financiera: Entiende conceptos como TEA, TCEA y TREA para evaluar ofertas financieras y costos de préstamos.

- Analiza tus Decisiones: Antes de solicitar una tarjeta de crédito, evalúa tu necesidad real y compara opciones en el mercado.

- Comprende las Cuentas de Ahorro: Selecciona una cuenta que se ajuste a tus necesidades y revisa su rentabilidad.

La transparencia financiera es esencial en la relación entre usuarios y entidades bancarias. Como consumidores, es importante que cuestionemos y estemos informados sobre los costos asociados a nuestros servicios bancarios. Utilicemos los recursos disponibles, como el defensor del consumidor y la Superintendencia Financiera de Colombia, para asegurarnos de que los costos sean claros y justos. La educación financiera y la toma de decisiones informadas son clave para evitar costos ocultos y mantener un control adecuado de nuestras finanzas.